Hemos realizado una exhaustiva recopilación de los conceptos clave de préstamos. Abordamos desde términos esenciales tales como el TAE, hasta conceptos menos conocidos como «periodo de gracia»

Hemos simplificado estos conceptos para que puedas recurrir a este glosario en cualquier momento y siempre que lo necesites.

Acreedor

El acreedor es quien tiene derecho a cobrar una deuda.

Este acreedor puede ser una persona jurídica (una entidad, un banco, una empresa financiera o cualquier otra empresa) o una persona física (cualquier individuo)

Según un acuerdo o contrato que tiene validez legal, el acreedor puede reclamar el pago de la deuda.

Si el acreedor es una entidad, comprobará el nivel de solvencia antes de conceder el préstamo. De esta manera se aseguran de la devolución

Existen varios tipos de acreedores:

Acreedores personales: son aquellos que han prestado el dinero, pero no se ha firmado ningún contrato y, por tanto, el acuerdo no tiene validez legal. Un acreedor personal sería por ejemplo, si un familiar te presta dinero y no formalizáis con un contrato la operación.

Acreedores reales: es el acreedor que, a diferencia del anterior caso, si que formalizó la operación y tiene derecho de reclamar y tomar medidas judiciales en caso de impago.

Acreedores pignoraticios: son aquellos acreedores que solicitan una garantía en caso de impago. Esto es muy común en empresas de empeño de coches. En el caso de impago venderían tu bien, en este caso el coche, o lo subastarían.

Amortización

Amortización significa a la disminución de un valor durante un periodo de tiempo.

Este término se utiliza para más conceptos financieros, tanto para activos como pasivos.

La amortización de un pasivo sería por ejemplo amortizar un préstamo. Un pasivo son las deudas u obligaciones que tienes.

Amortizar un préstamo significa que la deuda va disminuyendo, de manera progresiva, hasta su liquidación total.

Evidentemente, esto ocurre porque mensualmente realizas pagos mensuales con aportaciones de la devolución.

Amortizar un activo (un activo es toda aquella posesión de la cual esperas obtener ganancias durante un período de tiempo) no necesariamente implica ganancias económicas.

Por ejemplo, imagina que compras un billete de tren de ida por 3€, pero decides adquirir el billete de 100€ con viajes ilimitados.

Si realizas un solo viaje, no habrás amortizado el billete; sin embargo, cada vez que realices un nuevo viaje, estarás amortizando el valor del billete del tren.

Si hicieras 100 viajes, cada uno saldría a 1€, lo que haría que la inversión en el billete de tren resultara rentable.

Por tanto, a lo largo del tiempo y múltiples usos, se va amortizando el coste inicial, lo que podría considerarse como una inversión rentable.

3 tipos de amortizaciones de un préstamo:

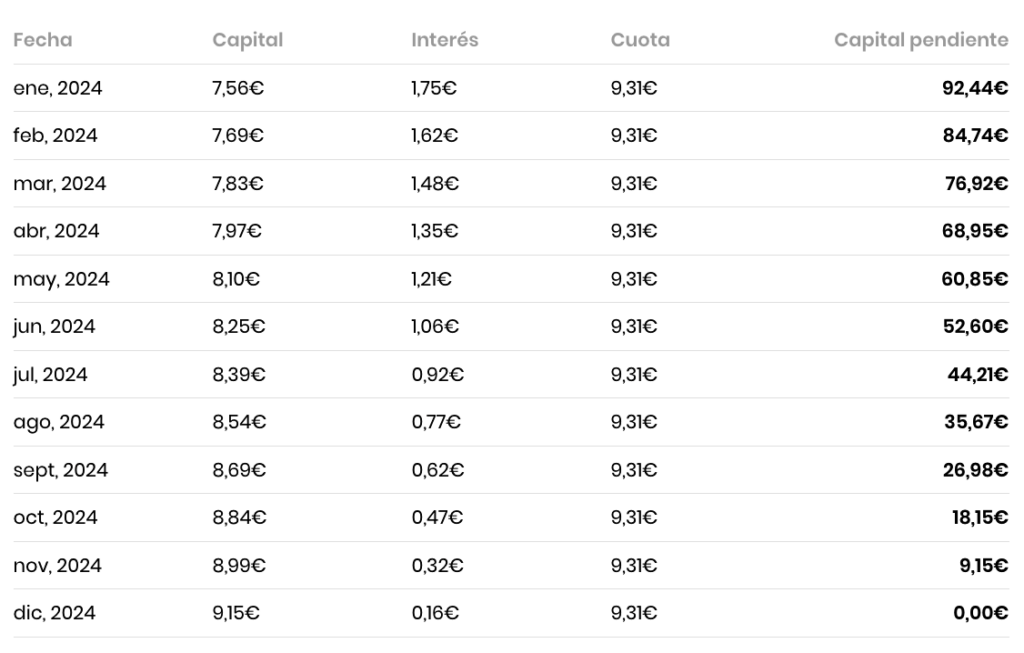

Sistema de amortización Francés: este método es el más conocido y utilizado para la devolución de préstamos.

Consiste en realizar pagos periódicos, comúnmente mensuales, conocidos como cuotas por el mismo importe durante toda la vida del préstamo.

Al inicio del proceso de devolución, la mayor parte del pago se destina a intereses, los cuales se amortizan a lo largo del tiempo.

De esta manera, en los últimos meses de amortización con el sistema francés, estarás pagando principalmente el capital y una mínima parte de los intereses.

Puedes visualizar un ejemplo en la siguiente tabla y, si deseas explorar más, te invito a visitar este enlace con una tabla interactiva para entender cmo se amortiza un préstamo.

Sistema de amortización creciente: la cuota mensual no es constante, como en el caso anterior, sino que aumenta progresivamente con el tiempo.

Por ejemplo, la primera cuota sería de 100€ y va incrementándose gradualmente hasta el final del préstamo. En ese ejemplo, la segunda cuota sería de 101€, la siguiente de 102€, y así sucesivamente.

Sistema de amortización decreciente: es justo lo contrario al sistema anterior. La primera cuota será la más elevada y disminuirá a medida que realices pagos.

Por ejemplo, la primera cuota sería de 1500 €, la segunda de 1499 €, la siguiente de 1498 €, etc.

Amortización negativa

La amortización negativa es cuando al realizar el pago de la devolución de una deuda, en lugar de reducir el saldo pendiente o el capital de una deuda, este aumenta con el tiempo.

Esta circunstancia puede surgir por diversas razones, siendo una de las más comunes la aplicación de tasas de interés inusualmente altas.

Un ejemplo sería las tarjetas revolving, una amortización negativa puede ocurrir cuando los pagos mensuales no son suficientes para cubrir los intereses acumulados.

Así pues, en lugar de disminuir la deuda, esta aumenta debido a que los intereses se suman al capital pendiente.

La amortización negativa puede darse en el caso de una inversión, por ejemplo, cuando el valor de un activo disminuye en vez de aumentar.

Ampliación de pago

La ampliación de pago es un proceso mediante el cual se extiende el plazo establecido para saldar una deuda.

La finalidad de una ampliación de pago es proporcionar al deudor un período adicional cuando este se encuentra en situaciones económicas complicadas y no puede hacer frente temporalmente del pago.

En el caso de los micropréstamos, este periodo de gracia suele denominarse también prórroga.

Esta extensión del plazo suele estar sujeta a cargos adicionales o ajustes en las tasas de interés, lo que puede afectar el costo total del préstamo.

Aplazamiento

El aplazamiento es un concepto muy parecido al anterior, ocurre cuando se pospone el pago de una deuda.

Por ejemplo, en un préstamo personal el deudor puede solicitar el aplazamiento del pago de una cuota mensual.

Con el aplazamiento el deudor consigue ganar tiempo y evitar posibles consecuencias y penalizaciones por demora.

La solicitud de aplazamiento se realiza mediante un acuerdo formal entre el deudor y el acreedor, y suele conllevar cargos adicionales.

Arrendador

El arrendador es la persona o entidad que cede el uso de un bien inmueble o mueble a otra persona a cambio de un pago periódico, generalmente denominado alquiler o renta.

En otras palabras, el arrendador es quien te alquila la vivienda.

Este alquiler se rige por un contrato de arrendamiento, donde se establecen los términos y condiciones del acuerdo.

Arrendatario

El arrendatario, también conocido como inquilino, es la persona o entidad que adquiere el derecho de uso y disfrute de un bien inmueble o mueble a cambio de un pago mensual conocido como alquiler o renta.

Aval

El aval es una figura legal que se utiliza para respaldar el cumplimiento de una obligación o deuda.

Por ejemplo, en un préstamo, el aval actúa como una garantía adicional. Esta persona, conocida como avalista, asume la responsabilidad de pagar la deuda en caso de que el deudor no lo haga.

Así pues, el aval ofrece una capa adicional de seguridad para el prestamista, ya que pueden recurrir al avalista en caso de incumplimiento por parte del deudor.

Capital

El capital abarca una gran variedad de formas de riqueza, como dinero, activos, propiedades y bienes que se utilizan para generar ingresos o llevar a cabo actividades económicas.

Capital inicial

El capital inicial es la cantidad de dinero o recursos financieros con los que cuenta inicialmente una persona, empresa o entidad al inicio de una operación financiera.

Por ejemplo, en una inversión, el capital inicial es la cantidad inicial del dinero destinado a la inversión.

En un préstamo, el capital inicial es la cantidad de dinero que se presta inicialmente.

Capital pendiente

El capital pendiente se refiere al dinero del préstamo que aún no ha sido reembolsado.

Es decir, es la cantidad de dinero que aún se debe pagar al prestamista.

Carencia

La carencia es un período de tiempo durante el cual el deudor tiene la opción de realizar pagos reducidos o de no realizar pagos.

La carencia, por lo general, no exime de pagar intereses, sino que lo único que se deja de pagar es el capital pendiente.

La carencia es aconsejable en situaciones cuando el deudor está pasando por dificultades económicas y no puede afrontar el pago de la cuota mensual del préstamo.

Si quieres saber más, aconsejamos leer este artículo sobre la carencia de un préstamo.

Comisión por cancelación anticipada

La comisión por cancelación anticipada es un cargo que puede aplicar si decides liquidar con antelación un préstamo o hipoteca.

Esta comisión tiene como objetivo compensar al prestamista por los intereses que dejará de recibir debido al reembolso anticipado del préstamo.

El importe de la comisión por cancelación anticipada y las condiciones asociadas se establecen en el contrato de préstamo.

Si tienes una hipoteca, quizá te interese este artículo donde explicamos si sale rentable amortizar la hipoteca y realizar una cancelación anticipada parcial o total.

Crédito

El crédito es un tipo de préstamo, pero a diferencia de un préstamo, el crédito es una solución financiera más flexible.

Esto se debe pues, el deudor accede a este tipo de financiación cuando es más conveniente, sin necesidad de tener que hacer uso de todo el capital prestado.

Un ejemplo muy claro son las tarjetas de crédito. Con las tarjetas de crédito dispones de un colchón financiero o fondo de emergencia. Puedes hacer uso de todo el crédito o parcialmente según tus necesidades.

Además, a medida que vayas devolviendo la deuda podrás ir accediendo otra vez a ese dinero.

Si quieres una explicación más detallada, aconsejamos leer este artículo sobre las líneas de crédito.

Crédito revolving

Un crédito revolving, también conocido como línea de crédito revolving, es un crédito conocido por su sobre endeudamiento.

Como con cualquier crédito, a medida que se utilizan los fondos, se pueden volver a utilizar una vez que se devuelven parcial o totalmente.

Sin embargo, el crédito revolving se distingue porque no tiene un plazo de vencimiento predeterminado para la devolución del saldo. Así pues, esto hace que la deuda de alargue indefinidamente.

Esto es porque los intereses se aplican sobre saldo pendiente, con lo que el coste de la deuda aumentar considerablemente.

Créditos rápidos

Los créditos rápidos son productos financieros diseñados para proporcionar liquidez de manera ágil y rápida a los solicitantes.

Estos créditos suelen caracterizarse por procesos de solicitud simplificados y plazos de aprobación más cortos en comparación con préstamos tradicionales.

Están destinados a cubrir necesidades de financiamiento inmediatas y suelen ser aprobados en un corto período de tiempo.

Aunque se llaman créditos rápidos en realidad se tratan de préstamos rápidos.

Haz clic en el siguiente enlace si quieres conocer las mejores empresas de créditos rápidos.

Cuota

La cuota, que por lo generalmente es una cuota mensual, se refiere al pago periódico del reembolso de una deuda.

Este importe incluye los intereses asociados a un préstamo y al capital inicial prestado (amortización).

La suma de la amortización y los intereses constituye la cuota total del préstamo.

En España, la amortización se realiza a la francesa, esto significa que la composición de la cuota cambia, con una proporción mayor destinada a la amortización a medida que el capital pendiente disminuye.

Cuota fija

Una cuota fija es una cuota que se caracteriza por ser constante a lo largo de la duración del préstamo.

Esto significa que, independientemente de las variaciones en las tasas de interés u otros factores, la cuota permanece inalterada.

Las cuotas fijas son comunes en préstamos a plazo fijo, es decir, en los préstamos con un interés fijo.

La ventaja principal de tener una cuota fija es que facilita la planificación financiera, ya que conoces con certeza la cantidad exacta que deberás pagar durante toda la vida del préstamo.

Demora o mora

La demora o mora es el incumplimiento del deudor en realizar el pago del reembolso de la deuda en la fecha acordada.

En el momento en que se produce la mora, el deudor puede estar sujeto a ciertos cargos adicionales, penalizaciones o intereses por mora, según lo estipulado en el contrato original.

Si no puedes afrontar el pago de la deuda, contacta con la entidad financiera para encontrar soluciones flexibles y convenientes para los dos, por ejemplo, solicitando una prórroga.

Descubierto bancario

El descubierto bancario, también conocido simplemente como descubierto, o como sobregiro.

El descubierto ocurre cuando una cuenta bancaria tiene un saldo negativo (está en números rojos) debido a transacciones que superan el saldo disponible.

Cuando una cuenta está en descubierto, el banco cobra comosiones e intereses sobre el saldo negativo.

Estos cargos pueden aumentar significativamente si la cuenta permanece en descubierto durante un período prolongado.

Garantía

Una garantía es un activo que se ofrece como respaldo para asegurar el cumplimiento de una obligación financiera, como por ejemplo la devolución de un préstamo.

La presencia de una garantía proporciona al prestamista protección en caso de que el deudor no cumpla con la devolución del préstamo.

Existen diferentes tipos de garantías, y estas pueden clasificarse en dos categorías principales:

- Garantía Real: Es un activo tangible, como bienes raíces, automóviles, joyas u otros bienes de valor, que se utiliza como respaldo para el préstamo. En caso de incumplimiento, el prestamista puede tomar posesión de la garantía y venderla para recuperar las pérdidas.

- Garantía Personal o Fianza: En este caso, la garantía se basa en la capacidad crediticia y la promesa de pago del deudor o de un tercero (avalista). Si el deudor principal no cumple con sus obligaciones, el avalista asume la responsabilidad de pagar la deuda.

Historial crediticio

El historial crediticio es un registro detallado de la actividad financiera de una persona o de una empresa.

Este historial indica el comportamiento de la persona con respecto a sus obligaciones financieras, es decir, su comportamiento de pago. Así, el historial crediticio indica si has tenido problemas en la devolución del préstamo.

Esta información es de gran ayuda en las empresas financieras, ya que les sirve para evaluar la solvencia crediticia de una persona.

El historial crediticio también incluye información sobre los tipos de deuda o préstamos solicitados, a quién se han solicitado, así como el plazo de devolución.

Incumplimiento de pago

El incumplimiento de pago ocurre cuando un deudor no cumple con su obligación de reembolso de la deuda.

Las consecuencias del incumplimiento de pago son significativas y varían según el tipo de deuda y condiciones del prestamista. Por lo general, suele haber cargos por mora, además de impactar negativamente el historial crediticio del deudor.

Prestatario

Un prestatario es una persona, empresa u entidad que recibe un préstamo.

El prestatario asume la obligación de devolver la cantidad prestada, generalmente junto con intereses y otros costes asociados, en un plazo acordado según los términos y condiciones establecidos en el contrato de préstamo.

Refinanciación

La refinanciación es un proceso por el cual el prestatario reemplaza un préstamo existente por otro nuevo, generalmente con condiciones más favorables.

Este nuevo préstamo se utiliza para pagar el saldo pendiente del préstamo anterior.

Existen varias razones por las cuales se solicita la refinanciación:

Cambiar el interés del préstamo

Cambiar el plazo del préstamo, ya se para alargar o acortarlo.

Para consolidar deudas y simplificar la gestión de pagos.

La refinanciación puede conllevar gastos adiciones y costes extras, por lo que es recomendable realizar un estudio previo para determinar si es adecuado para ti. Si quieres saber más al respecto, no dejes de leer este artículo sobre la reunificación de deudas.

Score crediticio

El score crediticio, también conocido como puntuación crediticia, es un número que refleja la solvencia crediticia de una persona.

Esta métrica la utilizan las entidades financieras para determinar el nivel de solvencia del individuo.

Así, por ejemplo, si solicitan un crédito rápido, analizarán tu perfil financiero y según tu historial la darán una score o puntuación.

Si esta métrica está dentro del marco aceptado, concederán el crédito, y en caso contrario será rechazado.

Los factores que influyen en el score crediticio incluyen:

- Historial de pagos: si eres puntual en el reembolso de la deuda o si has tenido retrasos

- Saldo de la deuda: el importe pendiente de todas las deudas que tienes pendiente

- Historial crediticio: la duración del historial crediticio y la antigüedad de las cuentas.

Tipos de deuda: si es una hipoteca, micropréstamo, etc.

Si quieres saber más, haz clic en el siguiente enlace donde explicamos al detalle cómo funciona el score crediticio.

Solvencia

La solvencia es la capacidad que tiene una persona o empresa para cumplir con sus obligación de reembolsar el pago de la deuda en la fecha acordada.

Se considera solvente cuando tiene los recursos financieros suficientes para cumplir con estos compromisos.

El nivel de solvencia se realiza mediante un análisis de varios indicadores financieros, como por ejemplo:

- El patrimonio que tiene el deudor

- Flujo de dinero en efectivo

- Nivel de ingresos: el importe de los ingresos que recibe mensualmente

- Situación laboral

- Ratio de endeudamiento, es la proporción entre la deuda y los ingresos. Por lo general, el importe de la cuota mensual de la deuda no puede superar el 40% de los ingresos.

TAE

El TAE, o lo que es lo mismo, la Tasa Anual Equivalente, es un indicador para saber el coste total de un préstamo.

El TAE viene indicado en porcentaje e incluye todos los costes del préstamo, es decir, la tasa de interés nominal, y además otros costes asociados, como por ejemplos comisiones extras, seguros u otros gastos.

Es por este motivo que pare realizar una próspera comparación de préstamos se recomienda comprar el TAE y no el TIN, pues el TAE es más exacto.

TIN

El TIN, o la Tasa de Interés Nominal, es un medida representada a modo de porcentaje que indica e la tasa de interés de un préstamo.

Esta tasa no tiene en cuenta otros costes asociados, como comisiones o gastos.

Tasa de usura

La tasa de usura se refiere al interés aplicado en los préstamos y que supera el límite del máximo establecido por ley.

Es decir, un interés excesivamente alto.

En España, la tasa de usura se establece legalmente y varía según el tipo de préstamo. Este límite busca evitar las prácticas abusivas por parte de entidades crediticias.

Se considera usurario aquel interés que supera el 25% TAE. Si necesitas financiamiento, se recomienda hacer uso de comparadores de préstamos para encontrar la oferta más conveniente según tu perfil.

Tasa fija

La tasa fija, también conocido con interés fijo es utilizado tanto en productos de financiamiento como de inversión.

Tanto en uno como en otro, el interés o tasa asociado al producto financiero permanece constante y no varía durante el plazo que dura el producto contratado.

La tasa fija más conocida en un préstamo es el de las hipotecas fijas, que al tener un interés invariable permite más estabilidad, pues siempre sabrás lo que pagarás en el futuro, sin tener que preocuparte de posibles alternaciones de los mercados financieros.

Sin embargo, la mayoría de las inversiones prefieren una tasa variable, en lugar de fija, pues un interés fijo en una inversión puede resultar limitante en cuanto a la rentabilidad que ofrece el producto financiero.

Vencimiento

El vencimiento se refiere al momento en el que una obligación financiera, llega a su final del plazo.

Este término es utilizado tanto en préstamos como en productos de inversión .

Por ejemplo, en un préstamo la fecha de vencimiento sería cuando finaliza el plazo acordado para la devolución.

En inversiones, por ejemplo, al invertir en bonos, el vencimiento sería cuando se alcanza la fecha cuando el emisor del bono debe pagar el capital a los inversores.

Es la fecha en la que se espera el pago total del capital prestado o la liquidación de la obligación, según lo establecido en los términos del contrato.