¿Qué es la insolvencia?

La insolvencia se refiere a la incapacidad de una persona o de una entidad para cumplir con sus obligaciones financieras, es decir, para pagar sus deudas.

Por tanto, el nivel de deudas es superior al nivel de ingresos.

Cuando una empresa se declara insolvente está declarando jurídicamente que no tiene suficiente capital para pagar las deudas (ya sea en préstamos, o trabajadores, facturas, etc), es decir se declara en estado de bancarrota o quiebra.

Esta situación puede surgir por diversas razones, desde problemas de liquidez hasta un exceso de endeudamiento.

Cuando una persona o empresa se encuentra en estado de insolvencia, puede enfrentarse a demandas legales por parte de sus acreedores y a la posibilidad de perder sus activos.

Cuando una empresa o persona física se declara insolvente, las deudas no se cancelan automáticamente.

Para abordar esta situación, existe la Ley de Segunda Oportunidad, que permite a los deudores obtener un borrón y cuenta nueva, facilitando así la posibilidad de reestructurar sus deudas y comenzar de nuevo.

Causas de la insolvencia

Existen múltiples factores que pueden llevar a la insolvencia, entre ellos se encuentran:

- Gestión incorrecta de la finanzas: una gestión incorrecta puede lleva al a la insolvencia, por ejemplo solicitar más préstamos de los que se pueden asumir, invertir en proyectos de alto riesgo y en general no tener un plan ni una buen organización económica tanto personal como de una empresa

- Desempleo o reducción de ingresos: la pérdida de empleo o una disminución en los ingresos pueden dificultar el cumplimiento de las obligaciones financieras.

- Factores externos: existen otros factores externos que pueden afectar negativamente a las empresas y a las personas, dificultando el pago de deudas. Así por muy buena gestión que se tenga, siempre puede haber factores como una crisis económica o una guerra que puede afectar el negocio de la empresa

- Divorcio o separación: los procesos legales asociados con el divorcio o la separación pueden resultar en disputas financieras que contribuyan a la insolvencia

Tipos de insolvencia

Existen varios tipos de insolvencia que indicamos a continuación:

Insolvencia temporal de liquidez o de efectivo

Como propiamente indica es una situación en la que empresa o persona no puede hacer frente de manera provisional a los pagos por no disponer del suficiente dinero.

Se dice que es temporal porque por lo general en estos casos, dispone un patrimonio que con su venta podría liquidar la deuda pendiente.

Aunque la situación se restablezca posteriormente, conlleva costes por los retrasos en los pagos y la demora, además de afectar negativamente al historial crediticio.

Como consecuencia, en caso de necesitar un préstamo en el futuro, es posible que sea rechazado.

Por ejemplo, supongamos que una persona no dispone de suficiente dinero para pagar los préstamos personales, pero posee una vivienda que utiliza como segunda residencia.

Vendiendo esta propiedad, podría saldar la deuda pendiente.

Insolvencia patrimonial

La insolvencia patrimonial es aún más preocupante, ya que indica que incluso vendiendo todos los bienes no sería posible eliminar la carga de las deudas.

Siguiendo el ejemplo anterior, supongamos que la deuda fuera tan grande que incluso cediendo todos los bienes, no sería suficiente para restablecer el equilibrio financiero.

Insolvencia punible

La insolvencia punible ocurre cuando la persona o empresa ha dejado de pagar y de cumplir con sus obligaciones económicas de manera ilegal.

Se considera delito de insolvencia punible la falsificación de documentos, ocultar activos que pudieran ser utilizados para pagar la deuda, y en general cualquier acto fraudulento que evite pagar la deuda.

Por ejemplo, vender un servicio a un precio inferior al coste se considera un delito de insolvencia.

La insolvencia punible puede llegar incluso a considerarse un delito agravado, lo que supondría una condena de prisión de 6 años.

Insolvencia actual

Es es estado de insolvencia actual, es decir que a día de hoy no puede hacer frente con los pagos.

Insolvencia probable

Como indica, es cuando, sin haber impagos todavía existen señales y hay datos que hacen deducir que no se podrá a hacer frente a los pagos y habrá la posibilidad de insolvencia.

Insolvencia inminente

La insolvencia inminente es cuando, aún no se ha llegado a un estado de insolvencia y por tanto todavía no ha habido impagos, pero se prevé que en 3 meses no podrá hacer frente a los pagos.

Si se puede demostrar la insolvencia probable o inminente, las personas podrás solicitar y acogerse a la Ley de Segunda Oportunidad.

¿Cómo evitar llegar a un estado de insolvencia?

Como hemos mencionado la insolvencia ocurre cuando hay un desajuste en las finanzas personales y no se pueden realizar el pago de las deudas económicas.

Este desequilibrio puede ocurrir por varios factores, y puede manifestarse de diversas formas.

Es recomendable estar siempre prevenido ante cualquier factor sorpresa que pueda surgir y desestabilizar las finanzas

Es decir, tener un plan B o suficiente capital ahorrado para poder cubrir las emergencias.

También es recomendable revisar el presupuesto personal para determinar qué gastos pueden reducirse

Modelo de declaración de insolvencia de persona física

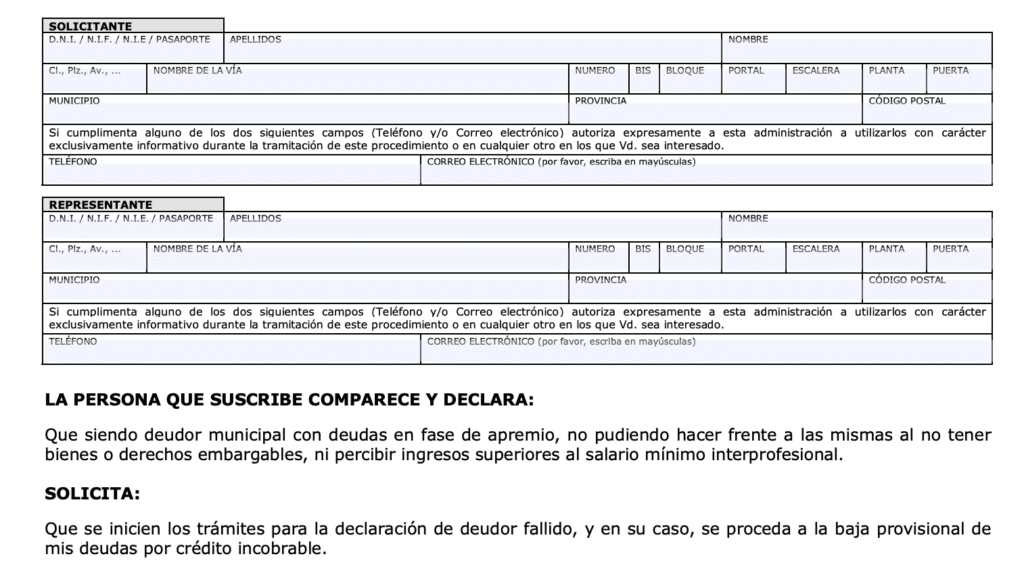

El modelo de declaración de insolvencia debe completarse con los datos personales del solicitante, incluyendo el nombre, dirección, teléfono y correo electrónico.

Además de la firma del solicitante declarando su incapacidad para hacer frente a las deudas y solicitando la exoneración de las mismas debido a la imposibilidad de pago.

Se deben adjuntar al formulario los documentos que respalden esta información,

- como una copia de la nómina

- comprobante de prestación por desempleo u otros ingresos recibidos

- la última declaración del Impuesto sobre la Renta de las Personas Físicas (IRPF)

A continuación puedes ver un ejemplo del ayuntamiento de Málaga, aunque si necesitas un formulario, es recomendable acudir a un abogado especializado que podrá guiarte y asesorarte del proceso.

¿Cómo salir ante una situación de Insolvencia?

Para salir de una situación de insolvencia, es fundamental identificar y aceptar la realidad financiera actual.

Aunque pueda resultar sorprendente, es bastante común que las personas inviertan su capital en un proyecto empresarial que no logra prosperar, y les resulte complicado tomar la decisión de detenerlo.

Una vez realizado ese paso, existen varias alternativas:

Reunificar las deudas

Para algunos casos específicos, una alternativa posible sería unificar todas las deudas.

Este sistema consiste en consolidar todos los préstamos en uno solo.

Esto proporciona mayor comodidad al deudor, quien solo debe preocuparse por pagar una cuota mensual, la cual puede ser inferior al total de las cuotas individuales que pagaba anteriormente.

Esto se logra gracias a que el nuevo préstamo tiene un plazo de devolución más prolongado.

Sin embargo, es importante tener en cuenta que este proceso tiene implicaciones, ya que en realidad puede resultar en un pago total mayor debido a la extensión del plazo.

Si quieres saber más sobre este tema, hemos dedicado un artículo completo sobre la reunificación de deudas.

Negociación de las deudas

Otra alternativa en caso de detectar insolvencia es contactar con las entidades prestamistas.

La mayoría de las empresas financieras privadas ofrecen alternativas de pago, como por ejemplo aplazamientos.

Y si la situación no puede solucionarse con un aplazamiento existe la opción de negociar la deuda.

La negociación de las deudas puede realizarlo cualquier persona, pero para que sea una operación de éxito es recomendable acudir a abogados especializados.

Estas empresas son conocidas como reparadoras de crédito

Las reparadoras llegarán a acuerdos de pago para establecer planes de pago que sean viables.

Vender patrimonio

Vender parte de los activos es una alternativa para obtener ingresos extra que puedan ayudar a salir de un estado de insolvencia.

Si quieres más información, aconsejamos leer el siguiente artículo donde explicamos y damos consejos sobre cómo salir de las deudas.

Si tienes insolvencia acude a un abogado

La insolvencia es una situación difícil, pero no es insuperable.

Con la ayuda adecuada y un plan de acción sólido, es posible superarla y recuperar el control de tus finanzas.

Si te encuentras en esta situación, no dudes en buscar ayuda y tomar medidas para resolver tus problemas financieros.

Recuerda que siempre hay opciones disponibles y que con determinación y esfuerzo, se pueden superar los desafíos financieros.