Cómo financiar tu negocio mediante factoring

El factoring, también conocido como factoraje, es un método de financiamiento bastante utilizado entre las pymes.

Pero ¿es el método más adecuado para tu empresa?

En este artículo conocerás qué es factoring, que ventajas tiene, qué tienes que tener en cuenta y qué entidades de factoring ofrecen este servicio.

Con toda esta información podrás decidir si conviene o no a tu negocio.

Qué es el factoring

El factoring es un sistema de anticipo de crédito de las facturas, ya sea total o parcial permitiendo que tu empresa tenga liquidez inmediata.

Mediante esta herramienta financiera, el banco te adelanta el cobro de las facturas para que puedas tener dinero sin tener que esperar a que tu cliente pague en el vencimiento de la misma.

A cambio, la entidad financiera cobra una comisión y/o un interés por el servicio.

Factoring qué es

El factoring es tipo de financiamiento a muy corto plazo con el fin de que puedas mejorar su flujo de caja.

Sin embargo, a diferencia de los préstamos para empresas tradicionales, el factoring puede incluir otros servicios que variaran según con la entidad que contrates este servicio.

Por lo general, estos son los servicios extras que incluye el factoring:

- Análisis de solvencia de tus clientes: te ayudará a saber si tu cliente te pagará o no

- Gestión de cobro: la entidad de factoring se encargará de llevar los asuntos administrativos de las facturas

- Servicio de asesoramiento

¿Quién solicita factoring?

El factoring lo solicitan aquellas empresas que necesitan una inyección de liquidez muy común entre pymes y grandes empresas.

Este servicio tiene un coste elevado, por lo que si tu empresa tiene un buen flujo de caja y cuentas con liquidez, no te será necesario.

El problema ocurre cuando los clientes se retrasan en los pagos de las facturas.

Si tienes facturas impagadas es muy recomendable recurrir a este sistema de crédito.

El factoring es una solución financiera, ya que puede ayudar a resolver este problema y mejorar la situación financiera de las empresas.

Cómo funciona el factoring: ejemplo de factoring

Para saber como funciona el factoring lo mejor es verlo a través de un ejemplo.

Imagina que tu empresa ha emitido varias facturas a otras empresas por los servicios prestados, supongamos un millón de euros, pero no recibes el cobro hasta pasados 90 días.

Al mismo tiempo debes pagar a tus trabajadores y tienes que comprar más material.

Este intervalo de tiempo de 90 días hasta recibir el cobro de las facturas, genera un hueco de liquidez que puede poner en peligro la estabilidad de la empresa.

En talos casos, las organizaciones recurren al factoring, es decir, un sistema en el que una entidad de financiación realiza el pago anticipado total o parcial de la factura a cambio de una comisión.

Factoring ventajas y desventajas

- Acudiendo a la entidad de factoring puedes tener información sobre el nivel de solvencia de tus clientes

- La entidad financiera de factoring se encarga de la gestión de cobro de las facturas

- El factoring permite mejorar tu flujo de caja y obtener una fuente de financiación inmediata

- Opción financiera más flexible que los préstamos tradicionales, ya que no requiere garantías adicionales y las condiciones pueden ser más adaptables a las necesidades de la empresa.

- Este tipo de crédito puede llegar a ofrecer unos intereses bastante más elevados que contratando un préstamo tradicional

¡Ahorra 2.210,00 € en tu préstamo!

La diferencia de precio para un préstamo 2.000,00 € en 90 días es 2.210,00 €.

Tipos de factoring que debes conocer

Existen varios tipos de factoring que debes conocer antes de hacer un contrato de factoring:

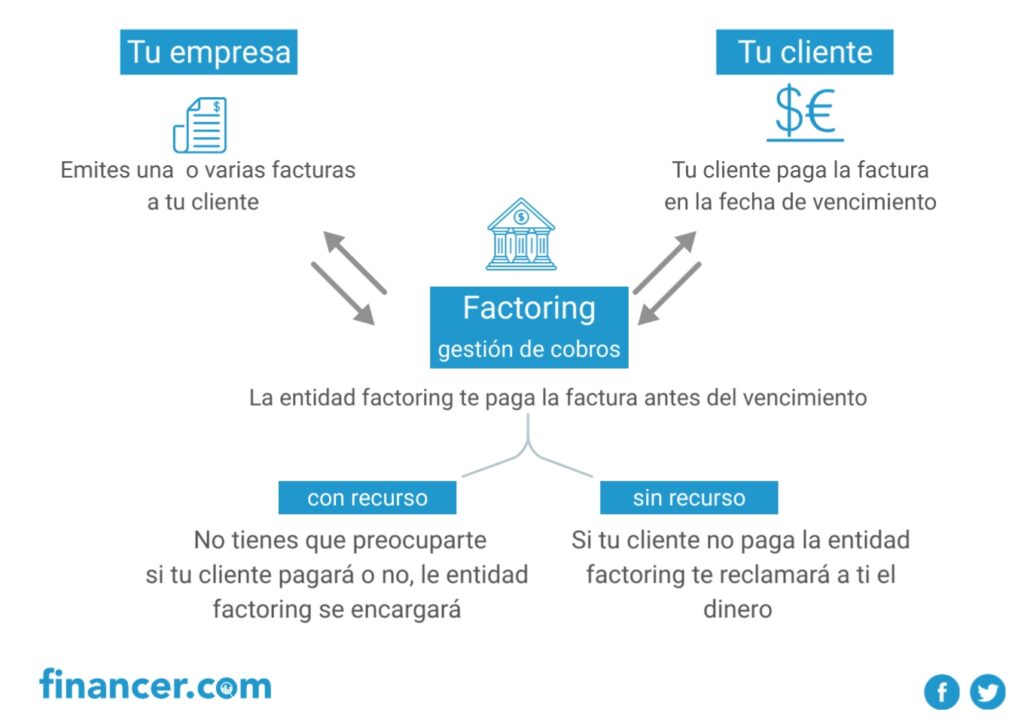

Según quién asume el riesgo en caso de impago: factoring con recurso y sin recurso

- Factoring sin recurso o sin garantía

- La entidad financiera de factoring adelanta todo el importe de las facturas y se queda con todos los derechos de las facturas y con todos los riesgos y consecuencias en caso de impago de tus clientes

- Factoring con recurso o con garantía

- El factoring con recurso también es conocido como cesión de crédito en garantía.

- La empresa de financiación no asume el riesgo de impago, con lo que si el deudor no paga, la financiera te reclamará el pago pendiente.

- En este tipo de factoring te solicitarán una garantía o un aval para asegurarse de que en caso de impago del deudor, tu empresa responderá y asumirá el pago.

-

Factoring doméstico

Cuando tus clientes son empresas con un NIF español, es decir, tus clientes tiene base en España

Es decir, tu empresa y la de tu cliente estáis en el mismo país

-

Factoring de importación o exportación

Cuando tus clientes tienen NIF extranjero y no tienen ninguna oficina o base en España.

Es decir, tu empresa en España y la de tu cliente en otro país.

Según donde están tus clientes

-

Factoring con notificación

El factoring con notificación se refiere a si notificas a sus clientes que tienes contratado este servicio y de que la entidad de factoring se encargará del cobro.

Esto puede ayudar a reducir el riesgo de impago de las facturas y mejorar la relación con los clientes.

Sin embargo, la notificación también puede afectar la relación entre tu empresa y tus clientes. Algunos clientes pueden sentirse incómodos al recibir notificaciones de una entidad financiera y esto puede afectar la imagen de tu empresa

-

Factoring sin notificación

No notifica a tus clientes que tienes este servicio. En este caso, la entidad de factoring sigue gestionando pagos, pero es tu empresa la responsable del cobro en caso de impago.

Por tanto, te permite mantener el control sobre el proceso de cobro de las facturas y evitar posibles problemas con tus clientes si no pudieran pagar.

El factoring sin notificación puede ser más discreto y puede ser una opción más atractiva si quieren mantener una buena relación con sus clientes.

Sin embargo, tu empresa asume el riesgo de impago y puedes tener problemas financieros si tus clientes no pagan las facturas.

Factoring según si quieres informar a tus clientes que usas este servicio

Otros factores que debes saber

En el caso de cambio de moneda deber saber quién asume el riesgo.

Quién realiza la gestión de cobro, aunque por lo general es el banco.

Por lo general, la contratación de factoring en empresas privadas y bancos incluye el servicio de un asesor financiero que procederá una evaluación de los futuros clientes y su nivel de solvencia.

Cuánto cuesta el factoring

No podemos pasar un coste exacto porque hay muchos factores que afectan el interés aplicado

Lo que sí está claro, es que el coste será más caro, cuánto más riesgo haya o más servicios ofrezca la entidad financiera.

Estas comisiones pueden ascender a un mínimo 3,75% TIN por operación.

El precio se verá afectado por:

- Quién asume el riesgo en caso de impago (con o sin recurso)

- Situación financiera de tu empresa

- Plazo de vencimiento de la factura

- Servicio de gestión de cobro

- Gestión de cartera de clientes

- Servicio de asesoría financiera

- Servicio de análisis de solvencia de los clientes

Uno de los principales motivos del coste es el riesgo de la empresa deudora, es decir, la empresa que debe pagar tus facturas.

Empresas factoring en España de anticipo de facturas

Podrás encontrar dos tipos de empresas que ofrecen la factorización de una factura

Empresas de factoring bancario

Este es el listado de algunas entidades bancarias que ofrecen el servicio de factoraje:

- CaixaBank

- Banco Sabadell

- BBVA

- Banco Santander

- Deutsche Bank

- Evo Banco

- Triodos Bank

Empresas de factoring no bancario

Este es el listado de algunas empresas de capital privado que ofrecen el servicio de factoraje:

- Gedesco

- MyTripleA

¿Qué pasa si el cliente no paga?

Existen dos supuestos en el contrato de factoring que resuelve el caso de un impago.

Si tienes un factoring sin recurso teóricamente no afecta que haya impagos, pues la entidad financiera asume la insolvencia de tu cliente.

Pudiera ser que aumentaran el interés nominal y comisiones si se dieran muchos casos de impagos.

Según la asociación española de factoring, 85% de los contratos firmados en España son sin recurso.

Factoring, confirming y otras alternativas de financiamiento

Existen otros mecanismos de financiación para empresas, ya sean grandes, medianas o pequeñas.

En Financer.com tenemos una sección dedicada a los préstamos a empresas en la que se explica con profundidad cada posibilidad.

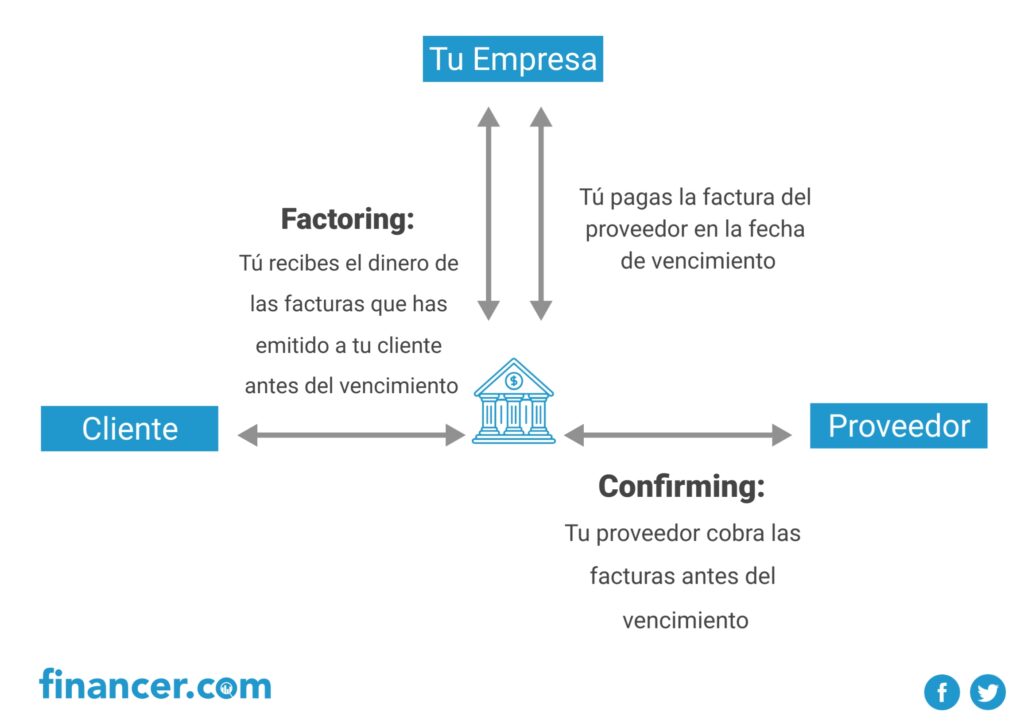

Diferencia entre factoring y confirming

Las diferencias entre factoring y confirming es que el contrato de factoring es el anticipo del pago de las facturas que has recibido por medio de una entidad de financiación que se queda con un porcentaje de lo facturado.

El confirming es todo lo contrario al factoring, es un servicio en el que un banco presta dinero a una empresa para que pueda pagar sus obligaciones a sus proveedores.

Preguntas frecuentes sobre que es el factoring

¿Cuándo recibo el dinero mediante factoring?

¿Afecta el factoring en el CIRBE?

¿Debo probar la solvencia de mi empresa?

¿Cuál es la diferencia entre factoring y anticipo de facturas?

¿Qué opinas del factoring? ¿Crees qué es un buen método de financiamiento para las empresas?

Déjanos un comentario con tus opiniones sobre que es el factoring y si vas a contratar este servicio.