¿Qué elegir hipoteca fija o variable?

Cuando se trata de préstamos hipotecarios, decidir entre una hipoteca fija o variable puede resultar abrumador.

Comprender las ventajas y desventajas de cada tipo de hipotecas es esencial para asegurarte que contratas el producto más adecuado.

En este artículo conocerás los pros y contras y que te ayudará a decidir la mejor alternativa entre hipotecas variables o fija.

Tendrás una visión sobre qué situación podría hacer que una opción sea más beneficiosa que otra en términos de presupuesto y planificación a largo plazo.

¿Qué interesa mas hipoteca fija o variable?

¿Deberías contratar una hipoteca fija o variable?

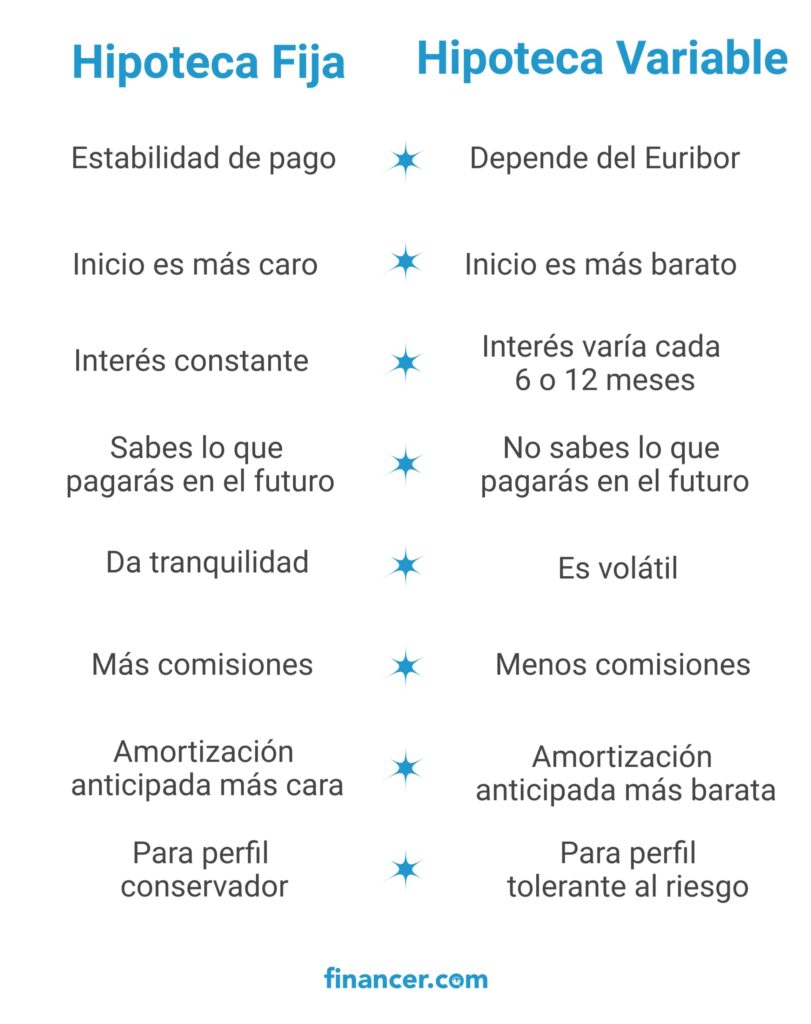

La hipoteca a tipo fijo supone seguridad a largo plazo, pero en los primeros años pagarás más.

Por otro lado, el préstamo hipotecario variable es inicialmente más barato, pero supone el riesgo de no saber cómo estará el Euríbor en los próximos años y cuánto pagarás.

Entonces, ¿qué es mejor hipoteca variable o fija?

No solamente se basa entre estabilidad o inestabilidad, hay otros factores que debes saber para comparar entre el interés fijo y el variable.

Uno de los análisis que debes tener presente es:

- Cuál es tu tolerancia al riesgo

- Si tienes un perfil de riesgo con poca tolerancia al riesgo y no quieres estar con miedos de sí que el Euríbor sube, la hipoteca a tipo fijo puede ser una opción a considerar.

- Cuál es tu situación laboral

- Tu situación laboral es importante y esto es porque si tienes expectativas de crecer profesionalmente, y, por tanto, tener más ingresos en el futuro.

- Entonces la hipoteca variable puede ser tu alternativa a considerar, y esto es porque puedes permitirte aceptar más riesgos, o incluso devolver anticipadamente el crédito hipotecario.

- Cómo crees que va a actuar el Euribor

- Predecir cómo actuará el Euríbor dentro de 20 años es imposible, pero puedes tener una opinión de cómo crees que actuará en los próximos años.

- Para ello, a continuación te dejamos algunos datos que pueden ayudarte.

- También puedes informarte y formar tu opinión a través de las predicciones de grandes economistas.

- Si no sabes quiénes son, en este artículo te dejamos un listado con los mejores economistas españoles influencers para que sepas a quién seguir y conocer sus predicciones.

- Evidentemente, tanto estos gurús, como tú, podéis equivocaros.

- Por eso tu tolerancia al riesgo es tan importante. ¿Qué pasaría si no predicen correctamente? ¿Podrías tolerar las pérdidas económicas?

Estadísticas de la hipoteca a interés fijo o variable

Si estás pensando en comprar una vivienda, decidir entre una hipoteca con interés fijo o variable es el mayor de los problemas.

Al fin y al cabo no quieres pagar de más.

Antes del 2005 apenas el 2,7% de los préstamos hipotecarios eran a tipo fijo.

En el 2021, con los tipos de interés estando por los suelos y con una esperada inflación, las hipotecas a tipo fijo aumentaron al 40%.

Sin embargo, desde finales del 2021, con la inflación disparada y la subida de los intereses, las estadísticas han vuelto a cambiar:

| ¿Qué hipotecas se han contratado en España? | Hipoteca fija | Hipoteca variable |

|---|---|---|

| Antes del 2005 | 2,7% | 97,30% |

| 2021 enero | 48,40% | 51,60% |

| 2021 diciembre | 65,90% | 34,10% |

| 2022 enero | 68,90% | 31,10% |

| 2022 diciembre | 63,70% | 36,30% |

| 2023 enero | 65,10% | 35,90% |

| 2023 febrero | 64,00% | 36,00% |

| 2023 marzo | 61,30% | 38,70% |

Fuente: Instituto Nacional de Estadística

La estadística no muestra las contrataciones de hipotecas mixtas, que se están poniendo otra vez de moda.

¿Hipoteca fija o variable? Ni una ni otra, la mixta

Contratar una hipoteca fija o variable no son alternativas que están recomendando las entidades bancarias.

Cada vez más bancos están ofertando la hipoteca a tipo mixto porque los tipos de interés están muy elevados.

El Euríbor está llegando a casi el 4% y se espera que siga subiendo.

Contratar una hipoteca fija ahora te resultaría una pérdida si dentro de 10 o 15 años el Banco Central de España baja los tipos de interés (y, por tanto, baja el Euríbor).

Contratar una hipoteca variable supone un riesgo porque hay estimaciones de que el Euríbor siga subiendo, por lo menos en el 2023.

La hipoteca mixta, cuyo interés es fijo los primeros años, te cubre en el caso de que el Euríbor suba en los próximos años.

Pasados los primeros años, que suelen ser entre 10 y 15 años, la hipoteca pasa a ser variable. Por lo que te beneficiará de las posibles y esperadas bajadas del Euríbor.

Qué previsiones hay del Euribor en los próximos años

¿Seguirá subiendo el Euribor? y de ser así ¿Cuánto más? ¿Cuándo empezarán a bajar los tipos de interés?

Estas son las preguntas que deberías tener una opinión propia.

Conocer las previsiones del Euríbor te ayudará a decidir qué hipoteca contratar.

Hipoteca fija o variable 2022 opiniones de los economistas:

Según el departamento de análisis de Bankinter en el 2024 estiman que los tipos de interés empiecen a bajar, situando el Euríbor a 3%.

| Predicciones del Euribor | 2023 | 2024 | 2025 | |

|---|---|---|---|---|

| Banco Central Europeo: | 3,3% | 3,3% | 2,8% | Fuente |

| Funcas: | 3,91% | 3,21% | Fuente | |

| Bankinter: | 3,75% | 3% | Fuente | |

| CaixaBank Research: | 3,44% | 2,56% | Fuente |

Más allá del 2024, muy pocos se atreven a dar números exactos, y es que es muy difícil predecir lo que sucederá en el futuro y menos en 20 o 30 años.

Si bien es cierto que de la noche a la mañana no pasará de 3% a 5%, si pudiera ocurrir en el plazo de pocos meses.

Aquí te dejamos un gráfico para que veas cómo ha evolucionado el Euríbor, como ves, en pocos meses pasó de estar en negativo a llegar casi al 3%.

También es recomendable que te informes para que tengas tu propia opinión sobre la inflación actual y cuando empezará a bajar.

Ya que este factor económico están muy ligado a las subidas o bajadas del Euríbor.

¡Ahorra 2.210,00 € en tu préstamo!

La diferencia de precio para un préstamo 2.000,00 € en 90 días es 2.210,00 €.

Diferencia entre hipoteca fija o variable

Cuando contratas un préstamo encontrarás dos tipos de intereses, el fijo o variable.

La elección entre ambas depende de tus necesidades y circunstancias.

Comprender los pros y contras de cada tipo de tasa de interés es crucial al tomar decisiones financieras.

Hipoteca fija con el interés fijo

Para poder comprender qué escoger entre hipoteca fija o variable, primero hay que saber qué características tiene una hipoteca fija.

La hipoteca fija se llama así porque tiene un tipo de interés fijo, es decir, no cambia durante todo el periodo que tengas que tener contratado el préstamo.

Así en el cuadro de amortización la cuota del primer mes y año, será igual que la cuota del último mes y año.

Por tanto, tienes la seguridad y tranquilidad de saber lo que vas a pagar hoy y en el futuro.

Pero más allá de esto, tiene otras características que pueden ayudarte a decidir entre hipoteca variable o fija.

-

Seguridad

Una de las mayores ventajas de la hipoteca fija es la estabilidad que proporciona.

Como su interés es fijo y estable, independientemente de las condiciones del mercado.

Tus cuotas mensuales se mantienen igual. Sabes lo que pagarás el primer mes y el último mes.

Pagas lo mismo hoy y dentro de 25 o 30 años.

Esto permite poder planificar tu presupuesto.

Además, en el caso de que el Euríbor subiera, a ti no te afectaría. Un factor que brinda tranquilidad, especialmente si tienes un presupuesto ajustado.

-

Permite una mejor comparación en la contratación

Otra gran ventaja para muchos españoles que consideran que es mejor la hipoteca fija frente a la variable es porque permite comparar fácilmente diferentes bancos.

Como sabrás lo que pagarás de principio a fin, sin sorpresas, te permite realizar una comparación más minuciosa entre las diferentes entidades bancarias.

Ventajas de la hipoteca fija

-

Interés más elevado en el momento de la contratación

Una desventaja y motivo por lo que muchos españoles se decantan a escoger una hipoteca variable frente a la fija es porque la fija tiene un interés más alto en el momento de la contratación.

Esta diferencia ocurre porque los bancos hacen una estimación y previsiones futuras de las posibles fluctuaciones del mercado.

-

Si el Euríbor baja, no te beneficiarás de esa bajada

Como hemos mencionado antes, si el Euríbor sube o baja, no te afecta en la hipoteca fija.

Por tanto, si el Euríbor baja y los tipos de interés se sitúan muy por debajo de los actuales, no te beneficiarás de esa bajada.

-

Con más penalizaciones

Por lo general, las hipotecas fijas suelen ser un poco más caras, y esto es porque los bancos tienden a cobrar la comisión de apertura.

Además, las penalizaciones por devolución anticipada son más costosas.

Desventaja de las hipotecas fijas

Hipoteca variable con el interés variable

La hipoteca variable se caracteriza porque tiene un interés variable, es decir, cambia.

Esto es porque está ligado a un índice de referencia que normalmente es el Euríbor.

-

Flexibilidad en la cuota dependiendo de las fluctuaciones del mercado

Precisamente porque el interés cambia, permite una mayor flexibilidad.

El préstamo hipotecario a tipo variable tu cuota cambiará cada 6 o cada 12 meses, que es cuando el banco realiza la revisión de los tipos de interés. Es decir, compara si Euríbor está igual, ha subido o ha bajado.

Si ha subido tu cuota mensual a pagar será más cara, y si ha bajado su cuota mensual será más barata.

-

Menos gastos de gestión y cancelación anticipada

Muchos de los bancos que ofertan créditos hipotecarios con interés variable no cobran comisión de apertura.

Además, en el caso de realizar una cancelación anticipada, las comisiones por penalización son mucho más baratas que con la hipoteca fija.

Ventajas de la hipoteca variable

| Comisión amortización anticipada | Fija | Variable |

|---|---|---|

| Hipoteca contratadas a partir del junio del 2019: | 10 primeros años: max 2% Después: 1,5% | 3 primeros años: max 0,25% 4 y 5 años: 0,15% Después; 0% |

Cómo comparar entre una hipoteca variable y fija

Aquí te dejamos los factores claves que debes saber para escoger entre una hipoteca a tipo variable o fijo:

¿Cuándo sale más rentable la hipoteca fija?

Las hipotecas a interés fijo ofrecen plazos de devolución entre 10, 25 y 30 años, sin embargo, cuanto más corto sea el plazo, más bajo es el interés.

Realizando una comparación entre una hipoteca fija y variable, inicialmente la fija tiene un interés más elevado, por tanto, solo serán rentables en el caso de que el índice de referencia (el Euribor) suba.

¿Pero cuánto debe subir para que salga mejor una fija que una variable?

En esta página podrás ver una comparación de hipotecas fijas

Y la hipoteca variable, ¿cuándo sale rentable?

Los expertos prevén bajadas del Euribor a partir del 2024, pero es difícil predecir el futuro.

Además, el covid nos ha enseñado que todo lo inesperado puede pasar.

Por eso es importante que formes tu propia opinión y tomes tu decisión sobre si escoger entre hipoteca fija o variable o incluso si fuera mixta,

En esta página podrás ver una comparación de hipotecas variables

Compara los dos intereses de la fija o variable que ofrece el banco

En Financer.com España aconsejamos que compares los intereses de la fija, variable y mixta que ofrecen los bancos.

Cuando solicites una cotización en la entidad, haz que coticen tanto para la hipoteca variable como fija, y mixta para 20 años y para 30 años.

Así tendrías que tener 6 cotizaciones en total.

| Cotización a pedir al banco | Hipoteca Fija | Hipoteca variable | Hipoteca mixta |

|---|---|---|---|

| Devolución a 20 o 25 años | |||

| Devolución a 30 años |

Compara y analiza las 6 opciones para saber qué préstamo hipotecario te conviene más.

Aprende a escoger entre los tipos de hipoteca fija o variable

Antes de tomar una decisión debes pararte a pensar tu situación, tus planes de futuro y los intereses que hay en el mercado Escoger entre una hipoteca fija o hipoteca variable dependerá principalmente de 5 factores:- Tu capacidad para asimilar el riesgo

- Tu nivel de ingresos actuales y futuros

- El plazo de amortización

- Qué interés te ofrecen a tipo fijo

- Qué interés te ofrecen a tipo variable

Preguntas frecuentes sobre hipoteca fija o variable

¿Puede el banco cambiar de interés al contratar una hipoteca fija o variable?

Si contrato una hipoteca fija, ¿puedo cambiar a variable o al revés?

¿Qué tipo de hipoteca fija o variable debo contratar?

¿Cómo puedo saber lo que pagaré cada mes?

¿Qué es mejor hipoteca fija variable o mixta?

¿Qué hipoteca es mejor fija o variable o mixta?

De la misma manera que los inversores invierten según su perfil de riesgo, escoger una hipoteca a tipo fijo o variable también dependerá del riesgo que quieras asumir.

Por un lado, las hipotecas a tipo fijo que garantizan una cuota invariable para siempre sin importar cómo evolucione la economía global.

Pero, supone tener que pagar bastante más al principio.

Por otro lado, la de tipo variable no garantiza cuánto tendrás que pagar dentro de 2, 5 o 30 años. Tu cuota estará afectada por la evolución de la economía a nivel global, hay más riesgo, pero en los primeros años es más barata.

La hipoteca mixta, tan abandonada que ha estado por muchos años, está siendo la hermana favorita. Estando la situación económica actual, es la predilecta de muchos bancos

Analiza y piensa bien qué hipoteca fija o variable o mixta encaja mejor con tu perfil

Esperamos que en este artículo de Financer.com hayas aprendido detectar que es mejor ahora hipoteca fija o variable o mixta para que puedas tomar tu propia decisión sobre qué tipo de préstamo hipotecario te conviene más.